Nhiều người luôn tập trung cho phần chóp mà quên việc xây dựng nền móng. Sức khỏe, kiến thức là đáy của tháp tài sản, trong khi các hình thức đầu tư may rủi lại thuộc tầng trên cùng.

Nhắc đến quản lý tài chính cá nhân, nhiều người trẻ cảm thấy mơ hồ, không biết bắt đầu từ đâu và như thế nào. Trong trường hợp như vậy, tôi luôn khuyên họ hãy khởi động từ việc xây dựng tháp tài sản cá nhân.

Mô hình này giúp bạn biết được mình đang có những loại tài sản gì, nên kiểm soát ra sao.

Chưa hết, nó cũng sẽ giúp bạn trả lời những câu hỏi “Tôi có nên mua căn nhà này không?”, “Tôi có nên bán chiếc xe này không?”… một cách thực tế nhất.

Hiểu gì về tháp tài sản?

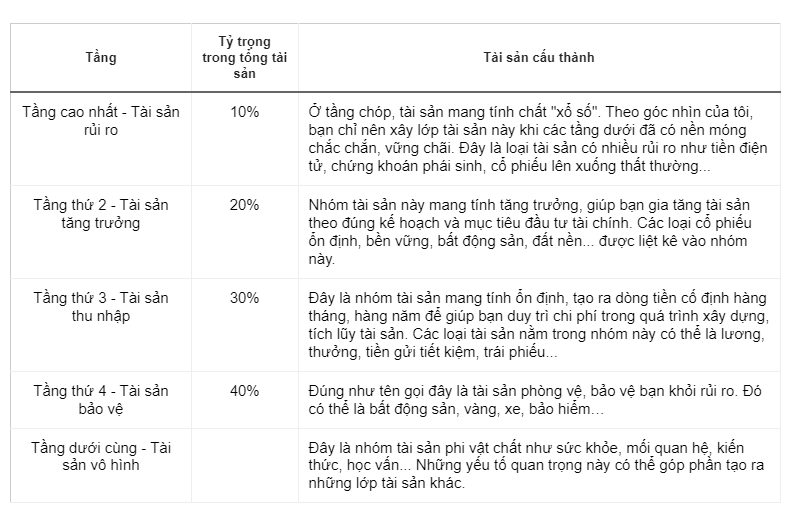

Đây là mô hình phân bổ tài sản theo hình kim tự tháp, gồm nhiều lớp xếp chồng lên nhau. Tầng đáy luôn lớn và vững chắc nhất, tạo nền tảng cho các tầng ở trên phát triển. Càng lên cao, mức độ an toàn tài chính sẽ càng giảm xuống.

Để bạn dễ hình dung, tháp tài sản được cấu tạo bởi 5 lớp tài sản cơ bản như sau:

Xây tháp tài sản, chú ý điều gì?

Dựa trên kinh nghiệm cá nhân khi xây dựng tháp tài sản cho chính mình, tôi có một vài nguyên tắc muốn chia sẻ với các bạn như sau:

Đầu tiên, xây từ dưới lên trên, nền móng phải vững vàng.

Việc quan trọng nhất khi xây dựng tháp chính là chú ý đến thứ tự. Đáy tháp phải là phần rộng nhất, càng rộng càng tốt và bạn phải xây dựng theo thứ tự từ dưới lên trên. Bạn nên nhớ rõ: càng lên cao rủi ro sẽ càng tăng.

Phần đáy (tài sản vô hình + tài sản bảo vệ) đóng vai trò làm nền tảng cho toàn bộ tháp tài chính của bạn. Để xây dựng phần đáy rộng và vững chãi, bạn cần có một khoản tiết kiệm, bảo hiểm để đảm bảo cuộc sống nếu có rủi ro xảy ra như tai nạn, thất nghiệp, sức khỏe suy giảm…

Khi phần đáy đã kiên cố, bạn bắt đầu đầu tư nhiều tài sản hơn vào các lớp khác như tầng thu nhập và tầng tăng trưởng.

Thứ hai, cần sự linh hoạt.

Nếu như đã tìm hiểu về tháp tài sản, chắc chắn bạn từng nghe rất nhiều lời khuyên về việc phân bổ những loại tài sản nhất định vào những tầng cố định.

Tuy nhiên, đối với tôi, điều này là không cần thiết. Nếu đã xây dựng tháp tài chính đủ lâu, bạn sẽ hiểu một điều là chúng ta có thể linh động đưa các loại tài sản vào các tầng khác nhau.

Ví dụ, nếu bạn là người am hiểu cổ phiếu, có tìm hiểu về các doanh nghiệp, quan tâm đến kinh tế, xã hội, thị trường… trong một thời gian nhất định, bạn có thể lựa chọn những mã cổ phiếu an toàn, ít biến động, thanh khoản cao, tăng trưởng đều để đưa vào lớp phòng vệ thay vì để nó nằm ở lớp tăng trưởng.

Tuy nhiên, sự linh hoạt này phụ thuộc rất nhiều vào tầm nhìn, sự am hiểu của bạn vào loại tài sản đó.

Thứ ba, thay đổi góc nhìn khi đặt mục tiêu xây dựng tháp tài sản.

Theo tôi quan sát, mọi người thường xây dựng tháp tài sản dựa trên một con số mục tiêu. Song, nếu bạn thay đổi góc nhìn, chuyển hướng xây dựng tháp tài sản để phòng thủ, giải quyết vấn đề tài chính… từ đó, bạn biết được mình nên tập trung xây dựng lớp tài sản nào.

Ví dụ, bạn có vấn đề rủi ro về sức khỏe, lúc này bạn cần có bảo hiểm; nếu bạn lo lắng về tình hình kinh tế, lạm phát thì bạn tập trung vào loại tài sản là vàng. Từ những nhu cầu của bản thân, bạn xác định được mình nên tập trung xây dựng lớp nào của tháp tài chính.

Từng lớp tài sản sẽ giúp bạn giải quyết các vấn đề, rủi ro đang hiện hữu. Khi thay đổi góc nhìn bạn cũng sẽ biết mình nên mua hoặc giải ngân loại tài sản nào để phù hợp với nhu cầu của bản thân.

Cuối cùng, nguyên tắc mua/bán tài sản dựa vào tháp tài chính.

Khi muốn mua hoặc bán loại tài sản nào đó, thông thường bạn sẽ tìm kiếm lời khuyên từ gia đình, bạn bè hoặc các chuyên gia. Theo tôi, những lời khuyên này không thể nào hữu ích bằng việc bạn hãy quan sát và hỏi chính tháp tài sản của mình.

Tháp tài sản là mô hình rất trực quan. Nếu bạn muốn cơ cấu hay mua bán tài sản nào đó, tháp tài sản sẽ cho bạn biết quyết định đó có hợp lý hay không.

Ví dụ: Thông thường, khi một người muốn mua đất nền để đầu tư, họ chỉ quan tâm đến miếng đất có tăng giá hay không và lãi suất phải trả ngân hàng nếu vay để mua đất là bao nhiêu.

Nhưng trên thực tế, nếu có tháp tài sản, bạn sẽ hình dung được miếng đất này sẽ ở lớp tài sản tăng trưởng và bạn sẽ tự hỏi trước khi mua đất rằng các lớp tài sản bên dưới của mình đã chắc chắn hay chưa (lớp phòng vệ, lớp thu nhập). Nếu tháp tài sản bên dưới lỏng lẻo thì câu trả lời là không nên mua.

Nên đầu tư tiền vào đâu?

Trong hơn 200 năm qua, mặc dù trải qua nhiều thăng trầm, thị trường chứng khoán vẫn là nơi tốt nhất để các nhà đầu tư dài hạn xây dựng sự sung túc.

Nhưng để thành công trong mảng này, cần hiểu rõ các quy luật của thị trường, hiểu các mùa hoạt động của nó. Câu hỏi lớn nhất về tài chính trong tâm trí tất cả chúng ta ngày nay là gì?

Theo kinh nghiệm của tác giả Anthony Robbins trong cuốn Đầu tư thông minh, chúng ta đều đang tìm kiếm câu trả lời cho cùng một vấn đề: “Tôi nên đặt tiền của mình vào đâu?”.

Những nguyên tắc quản lý tài chính cá nhân của người thành công

Các doanh nhân như Warren Buffett, Oprah Winfrey, Bill Gates… ngoài là những nhà kinh doanh đại tài, họ còn là những “bậc thầy” trong việc quản lý dòng tiền cá nhân. Vậy đâu là bí quyết quản lý tài chính cá nhân hiệu quả của những vị doanh nhân này?

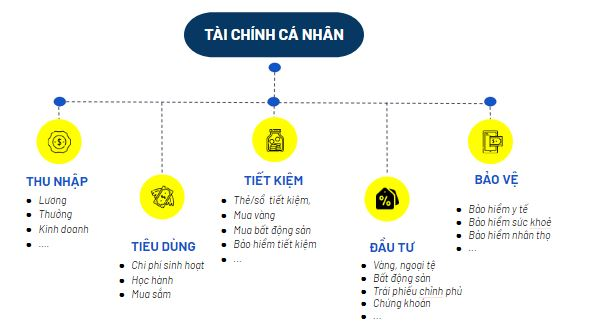

1. Quản lý dòng tiền cá nhân hiệu quả: Bước đầu để hướng đến tự do tài chính

Robert Kiyosaki – tác giả cuốn sách nổi tiếng “Cha giàu – Cha nghèo” từng nhận định: “Không quan trọng là bạn kiếm được bao nhiêu tiền mà quan trọng là bạn giữ được bao nhiêu tiền, làm thế nào để tiền phục vụ bạn và để tiền có thể sinh thêm tiền”.

Quản lý tài chính cá nhân là một kỹ năng sống vô cùng quan trọng. Thậm chí, kỹ năng này được nhiều chuyên gia và tổ chức quốc tế khuyến nghị nên được phổ cập từ khi còn trên ghế nhà trường bởi nhiều lợi ích như:

- Một khi an tâm về tài chính, tinh thần của bạn sẽ phấn chấn, năng suất làm việc nhờ đó mà cũng được nâng cao.

- Nguồn vốn dư dả sẽ mở ra cho bạn nhiều cơ hội phát triển bản thân và tài chính: theo đuổi học vấn cao hơn, học thêm ngôn ngữ mới, đầu tư sinh lợi,…

- Bạn dễ dàng chủ động tài chính trước những sự cố hoặc điều bất ngờ trong cuộc sống (hư xe, tai nạn, dịch bệnh…)

- Tạo nền móng tài chính vững chắc cho tuổi hưu an nhàn, thoải mái về sau.

- …

Tại Việt Nam, nhiều người trong chúng ta vẫn còn mơ hồ về kỹ năng này do chưa được giảng dạy đúng cách. Hậu quả là có không ít người thường xuyên rơi vào tình trạng thiếu hụt tiền bạc mỗi cuối tháng và phải vay mượn để bù đắp chi tiêu. Tệ hơn, khi căng thẳng về tài chính khiến tâm trạng chúng ta trở nên khó chịu hơn, dễ gắt gỏng, làm ảnh hưởng đến các mối quan hệ trong cuộc sống như vợ – chồng, cha mẹ – con cái, bạn bè…

2. Những nguyên tắc giúp bạn trở thành “bậc thầy” quản lý tài chính cá nhân

Sau đây là những bí quyết quản lý tài chính hiệu quả, thường được các chuyên gia tài chính áp dụng:

Luôn rà soát chi tiêu

Hãy luôn rà soát các khoản mà chi tiêu hàng ngày, hàng tháng, hàng năm… như học phí, tiền chợ, mua sắm quần áo,… Sau đó phân loại thành 2 loại cơ bản: có thể cắt giảm (ít hoặc không quan trọng) và không thể cắt giảm (quan trọng).

Chẳng hạn, những khoản quan trọng và thường chiếm phần lớn chi tiêu của gia đình là học phí. Tuy nhiên bạn không thể cắt giảm khoản này. Thay vào đó, bạn có thể cắt giảm những khoản ít quan trọng như mua sắm quần áo, xem phim, cà phê cùng bạn bè,…

Lập mục tiêu và lộ trình tài chính rõ ràng

Để cách quản lý dòng tiền cá nhân hiệu quả, hãy luôn lập mục tiêu tài chính. Mục tiêu của bạn có thể là dài hạn, trung hạn hoặc ngắn hạn nhưng cần thật sự rõ ràng để có lộ trình tiết kiệm đúng đắn.

Bạn dự định dành dụm tiền trong 1 năm tới để đi du lịch cùng gia đình. Số tiền bạn dự tính đi du lịch là khoảng 12 triệu đồng. Vì thế, lộ trình mỗi tháng bạn cần để dành tối thiểu 1 triệu để đạt được mục tiêu trên.

Không chi tiêu nhiều hơn 10% số tiền bạn kiếm được

Nguyên tắc quản lý tài chính thường được các chuyên gia dành cho người trẻ chính là không nên tiêu tiền nhiều hơn 10% số tiền bạn kiếm được. Nếu thu nhập của bạn là 10 triệu đồng mỗi tháng, các chuyên gia khuyên rằng bạn không nên mua chiếc túi có giá hơn 1 triệu.

10% trên tổng thu nhập là khoản tiền khá lớn, trong khi giá trị của chiếc túi đó có thể bị giảm dần theo thời gian. Đồng thời, việc “dễ dãi” với bản thân cũng khiến bạn có nguy cơ mua sắm thêm những món đồ khác cũng có mức giá 1 triệu. Kết quả, bạn có thể tiêu hết tiền lương khi chưa đến cuối tháng.

Tốt nhất bạn chỉ nên mua chiếc túi dưới 1 triệu đồng và để dành chi phí đó dành chi tiêu cho tài sản có giá trị và mang lại lợi ích lâu dài như: nhà, xe, số tiết kiệm… Hoặc bạn có thể để dành từ 100 ngàn đến 500 ngàn mỗi tháng để mua chiếc túi mà mình yêu thích và hình thành “kỷ luật” khi mua sắm cho bản thân.

Cố gắng thoát khỏi “vòng xoáy” nợ nần

Không ít người trẻ có thói quen tiêu hết tiền từ giữa tháng, sau đó mượn nợ để “duy trì cuộc sống” ở nửa tháng sau. Bạn rất khó để thoát khỏi “vòng xoáy” này nếu không có quyết tâm mạnh mẽ.

Bạn nên cố gắng trả hết nợ ở hiện tại và tránh mượn thêm nợ ở tháng sau. Đồng thời, bạn nên thắt chặt chi tiêu, tránh mua sắm những món đồ không cần thiết. Nhờ đó, việc thoát khỏi “vòng xoáy” nợ nần sẽ không còn là quá “xa vời”.

Tiết kiệm 10 – 15% thu nhập hàng tháng

Tiết kiệm tối thiểu 10 – 15% thu nhập hàng tháng là nguyên tắc quản lý tài chính cơ bản nhưng cực kỳ hiệu quả cho người mới bắt đầu. Trong trường hợp bạn có tổng thu nhập 10 triệu đồng/ tháng, bạn nên tiết kiệm từ 1 đến 1,5 triệu mỗi tháng.

Khi đã thích ứng, bạn có thể tăng mức tiết kiệm lên từ 20%, 25%, 30%… đến 50% thu nhập hàng tháng. Lưu ý, bạn chỉ nên nâng mức tiết kiệm dần dần, không nên đặt mục tiêu quá cao ngay từ đầu bởi dễ khiến bản thân bỏ cuộc.

Gia tăng thu nhập bằng nhiều nguồn

Sự thành công của các doanh nhân không chỉ nằm ở bí quyết quản lý tài chính hiệu quả mà còn ở sự đa dạng kênh thu nhập của họ. Đây cũng là “bước nâng cao” để bạn hướng đến sự tự do tài chính.

Nếu bạn có thời gian rảnh rỗi sau giờ hành chính, bạn có thể làm thêm nhiều công việc khác như viết nội dung thuê, quản lý fanpage hoặc kinh doanh nhỏ. Tuy nhiên cũng cần lưu ý rằng, làm nhiều công việc có nghĩa là bạn cần biết cách sắp xếp và cân bằng thời gian hợp lý.

3. Cách quản lý dòng tiền cá nhân hiệu quả và phổ biến hiện nay

Hiện nay có rất nhiều cách quản lý tài chính cá nhân hiệu quả, trong đó nổi bật là quy tắc 50-30-20 và quy tắc 6 cái lọ:

Quy tắc 50-30-20

Đây được xem là cách quy tắc quản lý dòng tiền cá nhân cơ bản nhưng vô cùng hiệu quả bởi bạn chỉ cần chia thu nhập của mình thành 3 khoản:

- 50% thu nhập dành cho các chi phí sinh hoạt cần thiết như nhà ở, thực phẩm, đi lại.

- 30% chi cho các chi phí linh hoạt như giải trí, hiếu hỉ… mà bạn có thể cắt giảm, nếu cần.

- 20% sẽ dành để trả nợ cũng như tiết kiệm cho các mục tiêu. Bạn có thể chia phần dành dụm này thành nhiều khoản ứng với từng mục tiêu để dễ theo dõi.

Ưu điểm:

- Dễ nhớ, dễ hiểu và dễ dàng vận dụng.

- Có thể áp dụng nhiều đối tượng với thu nhập khác nhau.

Nhược điểm:

- Yêu cầu tính tự kỷ luật cao với mỗi cá nhân.

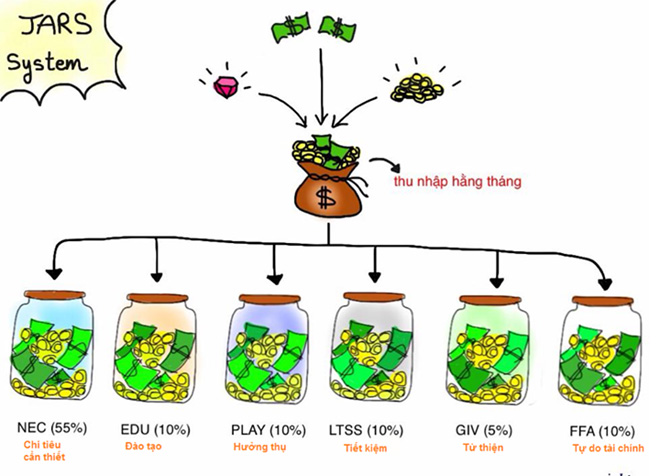

Quy tắc 6 cái lọ

Quy tắc 6 chiếc lọ được tạo ra bởi tác giả Harv Eker, tác giả nhiều cuốn sách tài chính nổi tiếng thế giới như “ Bí mật tư duy triệu phú” và “Làm giàu nhanh”… Với cách quản lý này, thu nhập của bạn sẽ được chia thành nhiều khoản chi tiết hơn quy tắc 50-30-20:

- Lọ 1 – Chi tiêu thiết yếu (55% thu nhập) cung cấp chi phí cho các hoạt động sinh hoạt hàng ngày như ăn uống, tiền nhà, hóa đơn điện nước…

- Lọ 2 – Tiết kiệm dài hạn (10% thu nhập) phục vụ cho những mục tiêu tiết kiệm dài hạn cho cuộc sống như mua nhà, mua xe, cưới sinh, kinh doanh…

- Lọ 3 – Quỹ giáo dục (10% thu nhập) để tham gia các khóa học chứng chỉ, kỹ năng, workshop… để trau dồi kiến thức chuyên môn cho bản thân, tăng cơ hội thăng tiến trong công việc.

- Lọ 4 – Hưởng thụ (10% thu nhập) để thưởng cho bản thân bạn sau khi đã nỗ lực làm việc và tiết kiệm.

- Lọ 5 – Quỹ đầu tư tài chính (10% thu nhập) dùng để đầu tư, gửi tiết kiệm, góp vốn kinh doanh… sinh lời, tạo nên thu nhập thụ động.

- Lọ 6 – Quỹ từ thiện (5% thu nhập) sẽ dùng để giúp đỡ người thân, bạn bè hoặc cho các quỹ vì cộng đồng.

Ưu điểm:

- Tạo tính kỷ luật cao cho người tiết kiệm.

Nhược điểm:

- Phức tạp, không phù hợp cho người mới bắt đầu.

- Khó áp dụng với khoản thu nhập từ trung bình trở xuống.

4. Những câu hỏi thường gặp về quản lý dòng tiền cá nhân?

Sau đây là những câu hỏi thường gặp về cách quản lý tài chính cho cá nhân và lời giải:

Nên quản lý dòng tiền cá nhân ở đâu?

Tùy theo nhu cầu và sở thích, bạn có thể sử dụng sổ, excel, ứng dụng (app) quản lý tài chính trên điện thoại… Trong đó, ứng dụng là cách quản lý dòng tiền cá nhân được giới trẻ yêu thích bởi có thể dễ dàng cập nhật và theo dõi tình trạng tài chính mới nhất của mình ở bất kỳ đâu.

Người mới bắt đầu quản lý tài chính cá nhân thì nên chú ý gì?

Khi mới bắt đầu quản lý tài chính cá nhân, điều quan trọng là bạn cần kiên định với mục tiêu. Lúc đầu bạn có thể cảm thấy không quen, nhưng dần bạn sẽ hình thành được kỷ luật tiết kiệm và chi tiêu cho bản thân.

Những sai lầm thường gặp khi quản lý tài chính cá nhân là gì?

Có rất nhiều sai lầm khiến bạn dễ dàng phá vỡ nguyên tắc quản lý tài chính như nợ xấu, mua sắm vô độ, thiếu kiên định… Do đó, bạn nên cố gắng khắc phục các sai lầm đó để đạt được mục đích tài chính nhé.

Trên đây là những cách và nguyên tắc quản lý tài chính cá nhân. Trong đó cần lưu ý rằng, không có nguyên tắc hay cách quản lý là hoàn hảo. Điều quan trọng là bạn cần kiên định với mục tiêu đã đề ra trước đó và cố gắng thực hiện. Có như vậy, bạn mới có thể nhanh chóng thoát khỏi “vòng xoáy nợ nần” và dần hướng đến sự tự do về tài chính.

Theo zingnews

Xem thêm bài liên quan

- Hướng dẫn siêu chi tiết từ A-Z 7 quy tắc quản lý tài chính cá nhân giúp ví luôn “rủng rỉnh” tiền: Cuối năm muốn tiết kiệm tiền, hãy áp dụng ngay

- Bí quyết quản lý Dòng tiền trong kinh doanh quy mô nhỏ: Quy mô nhỏ mà không quản lý kỹ cũng nhanh “dẹp tiệm” lắm!

- 10 bài học về nghệ thuật lãnh đạo đỉnh cao của ông chủ Amazon Jeff Bezos: Tạo ra tầm nhìn đầy ý nghĩa cho nhân viên